「事業承継・M&Aエキスパート」認定試験である、金融業務2級「事業承継・M&Aコース」は、事業承継分野のの入門編です。

基礎的な知識を問う内容のため、独学でも十分に合格が狙えます。

とは言え、受検をお考えの方の中には「本当に独学で合格できるの?」「どのように勉強を進めていけばいいのかわからない」という方もいるのではないでしょうか。

そこで今回は、金融業務2級「事業承継・M&Aコース」の勉強法について、わかりやすく解説していきます。

効率的な勉強法を知りたい方は、ぜひチェックしてみてください。

目次

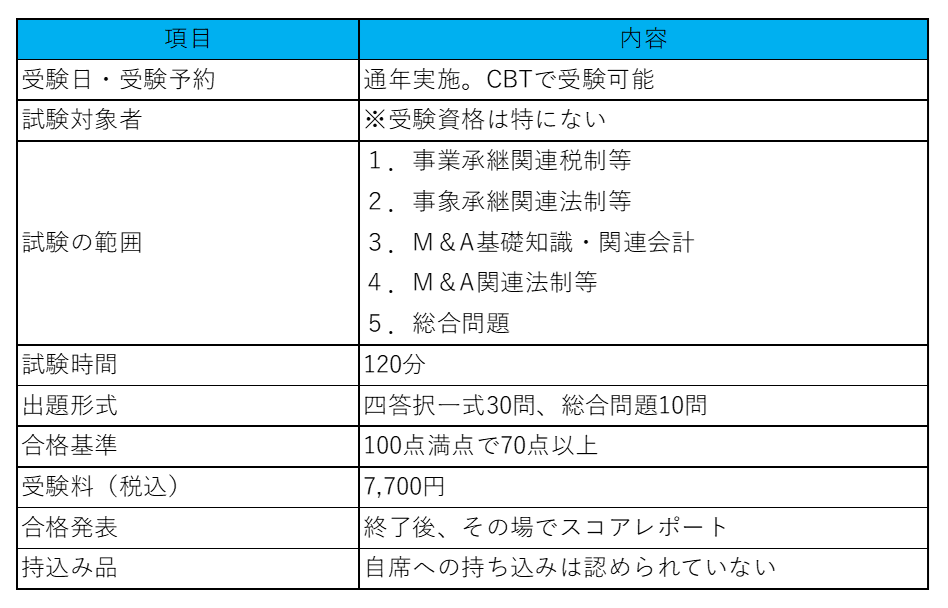

金融業務2級「事業承継・M&Aコース」の試験概要

金融業務2級「事業承継・M&Aコース」は、独学での対策が可能な試験です。

理由は以下の3つとなります。

- 合格率が高い

- 試験範囲が狭く、問題集1冊で対応が可能

- 試験方式がマークシート、択一式で対策がしやすい

金融業務2級「事業承継・M&Aコース」は、事業承継に関する基礎的な知識を問う試験です。

この試験に合格することで、晴れて「事業承継・M&Aエキスパート」として認定されます。

金融業務2級「事業承継・M&Aコース」の勉強方法

参考書

2022年度版 金融業務2級 事業承継・M&Aコース試験問題集

きんざいが販売しているこの問題集一冊のみでも、試験の対応は十分可能です。

事業承継の基礎知識がある方は、試験範囲が狭く浅いので、この問題集をやっておけば試験に対応できます。

ただし、問題集での説明は限られていますので、不明な点については、インターネットで検索して理解を深めていく必要があります。

FP試験のテキスト、YouTubeを参考にしよう

知識不足を感じる方は、FP試験の「相続・事業承継」分野で勉強することもおススメです。FPでの事業承継の分野と大きく被りますし、FP3級レベルで概ねカバーできます。

私自身はFP1級を取得していますが、FP関連の知識整理のために、FP3級レベルの再学習をしました。

具体的には、一つ目として、参考書としてみんなが欲しかった! FPの教科書 3級を購入し、復習しました。

FP関連の参考書でもっとも売れている一冊ですので、わかりやすく網羅性も高いです。今後のために手元に一冊置いておいても、損はないと思います。

二つ目として、上記であげた「東大FP1級ほんだ」さんのYouTube動画を参考にしました。内容も充実しているので、相続・事業承継分野の知識の習得が容易になります。

難易度・勉強方法

「事業承継・M&Aコース」は、範囲が狭く浅いため、比較的『易しい』試験に分類されると思います。

多くの人が、15~30時間(2週間~1か月)ほどの時間があれば、十分に合格できるでしょう。

勉強方法としては、上記で紹介した「金融業務2級 事業承継・M&Aコース試験問題集」を3周くらい繰り返すことで、合格点には届きます。

▼ あわせて読みたい

事業承継・M&Aエキスパート試験 合格率

公式での合格率は公表されていないですが、概ね50~60%の試験と予想されます。

問題自体は比較的簡単であるものの、①合格ラインが70点であること、②テキストにない問題も出題されることから、税制・法制などは正確な知識がないと不合格になる可能性もあります。

総合問題の配点が高い

本試験の配点は、第一章~第四章までが四答択一式 30 問で60点、 総合問題 10 題で40点です。

総合問題配点高っ!!

これを知っているだけでも、

引用:https://www.salaryman-weekend.com/jigyousyoukei-ma/ずるがしこく効率よく勉強できそうですね。

私も受験勉強を始めた時は気づかなかったですが、他のブログを見ていたらこんな記述がありました。

総合得点の配点が非常に高いようです。

上で紹介した問題集の中には、17問しか記載がありません。つまり、この17パターンから10問の問題が出題されると言えます。同様の問題が出た場合には、確実に点に結び付けられるように繰り返し問題を解いておきましょう。

事業承継の要点まとめ

以下の項目は、私自身が勉強する際に知識を整理するためにまとめたものです。

検索してわかりやすかった説明のリンクを貼ってあります。

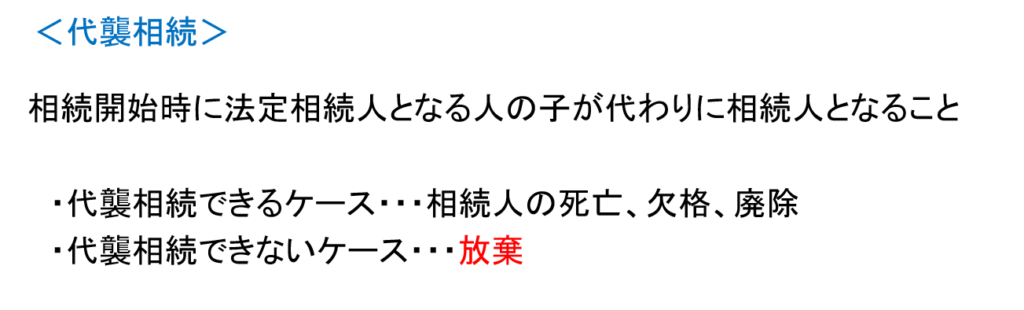

代襲相続

「兄弟姉妹が死亡している場合には、兄弟姉妹の子までしか代襲相続は認められない。」ことも、忘れがちなポイントです。

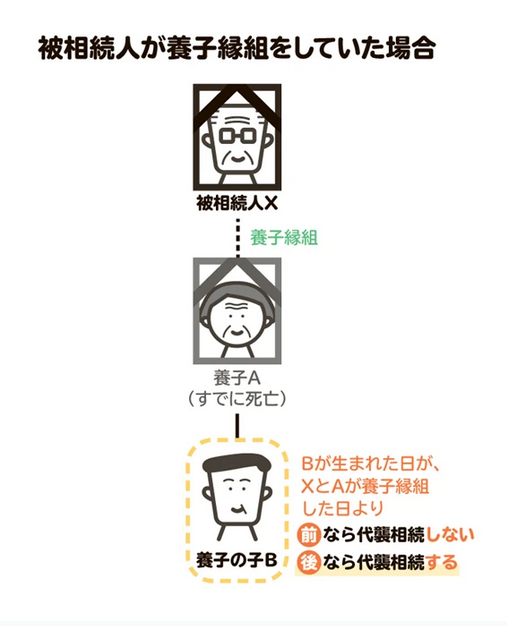

養子縁組していた場合の代襲相続

養子縁組の日より前に、養子の子として生まれた者は、養親との間に血族関係は生じず、養親の直系卑属ではなく、代襲相続しません。

間違えやすいポイントなので、覚えておきましょう。

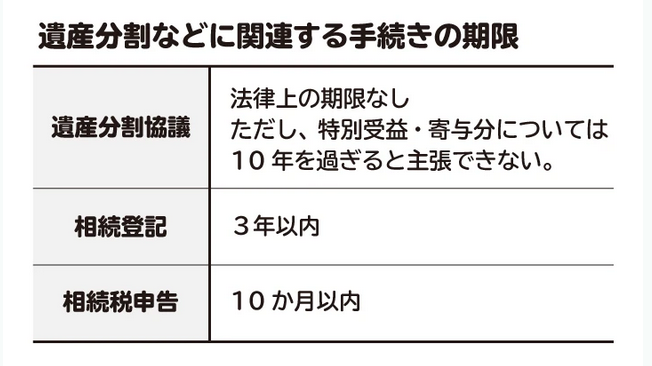

相続期限

金庫株

金庫株とは自己株式のことであり、事業承継の際に発行会社が自社株を取得することで、後継者の税金負担を軽減する効果を期待できます。

注意点をいくつか挙げておきます。

・特定の株主から自己株式を取得するためには、株主総会の特別決議が必要。

・一方、自己株式を消却する場合は、取締役会設置会社においては取締役会、取締役を設置していない場合は取締役の過半数の決定。

・譲渡制限株式を発行会社に譲渡する場合は、譲渡承認手続きは不要。

・「金庫株特例」:事業承継の相続・遺贈などの場面では、後継者にかかる譲渡益は譲渡所得として扱われるため、分離課税対象となり約20%の税率で済みます。

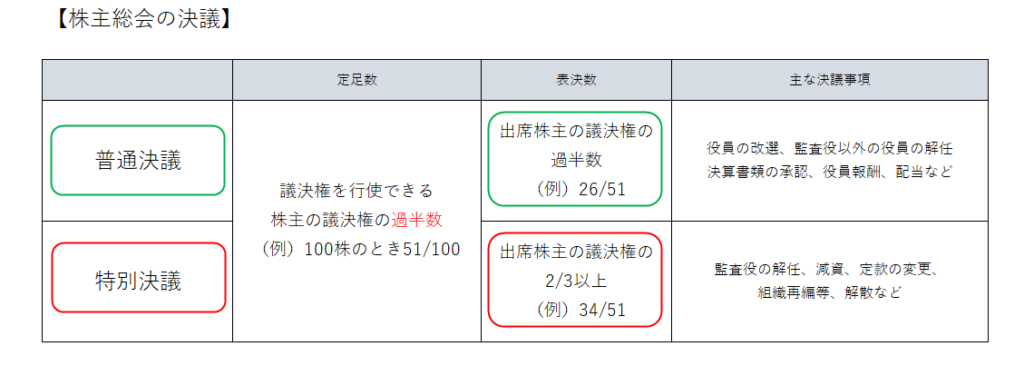

株主総会の特別決議・普通決議

特別決議は、普通決議よりも重要な決議の場合が該当するとされ、以下のような内容が該当します。大体のイメージを把握しておきましょう。

- 譲渡制限株式の買取り

- 特定株主からの自己株式の取得

- 株式の併合

- 資本金の額の減少

- 定款の変更

- 事業譲渡の承認

- 会社の解散

- 吸収合併契約・吸収分割契約・株式交換契約の承認など

※譲渡制限株式の譲渡承認の決定は、原則として株主総会によるが、取締役会設置会社では取締役の決議によります。

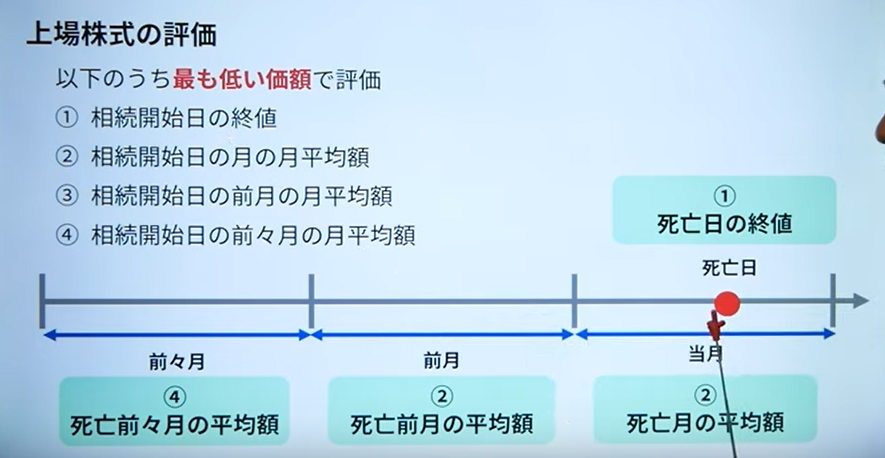

上場企業の株式評価

「PFほんださん」の動画からですが、めちゃめちゃわかりやすいです。

相続税の評価は、一般に相続時の評価となります。一方、株式評価は評価の振れ幅が大きいため、選択できるようになっていることを覚えてきましょう。

類似業種の株価とは違う

取引相場のない株式の評価に「類似業種比準法」があります。

そこで利用する類似業種の株価は、課税時期の属する以前3か月間の各月の株価、課税時期の前年の平均株価、課税時期の属する月以前の2年間の平均株価のうち最も低い金額としています。

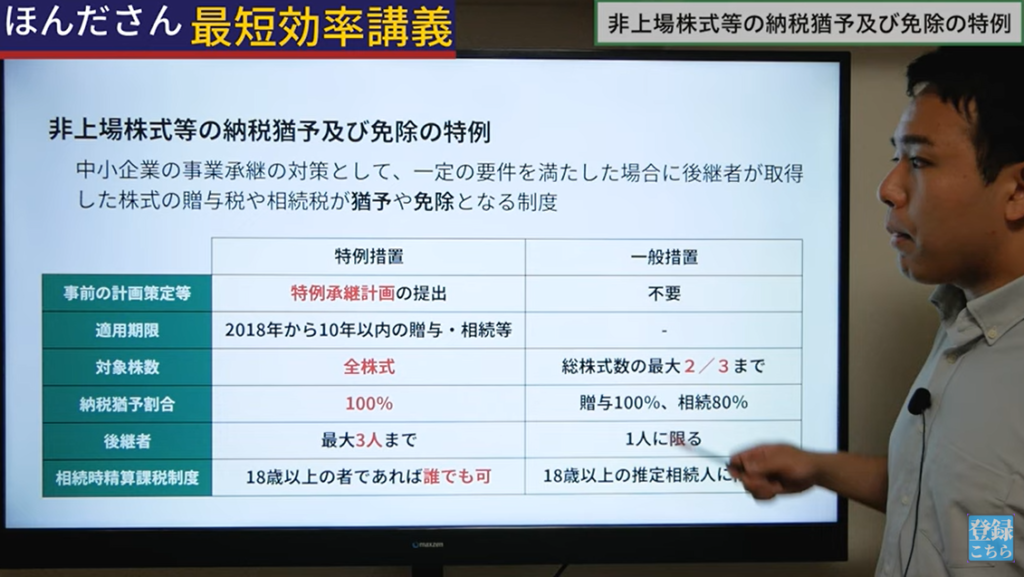

非上場株式等の納税猶予および免除の特例

非上場株式の納税猶予および免除の特例では、様々な要件があります。

①贈与者(被相続人)が、会社の代表権を有していたこと

②贈与人(被相続人)と親族で総議決権数の50%超を保有し、最も多くの議決権を保有していたこと

③後継者である受贈者が、役員就任から3年以上経過していること

ここは、関連法制の最重要ポイント

この「非上場株式の納税猶予および免除の特例」は最も重要なポイントなので、十分に確認しておきましょう。

国税庁HPに12ページのPDF「非上場株式等についての贈与税・相続税の納税猶予・免除のあらまし」があるので、細かい点は確認しておくとよいでしょう。

私自身がそうでしたが、なんとなくの暗記にたよると全体像が十分に把握できません。「そもそもこの法令はなぜあるのか?」「雇用確保要件はなぜ設けているか?」など理屈づけるとよいでしょう。

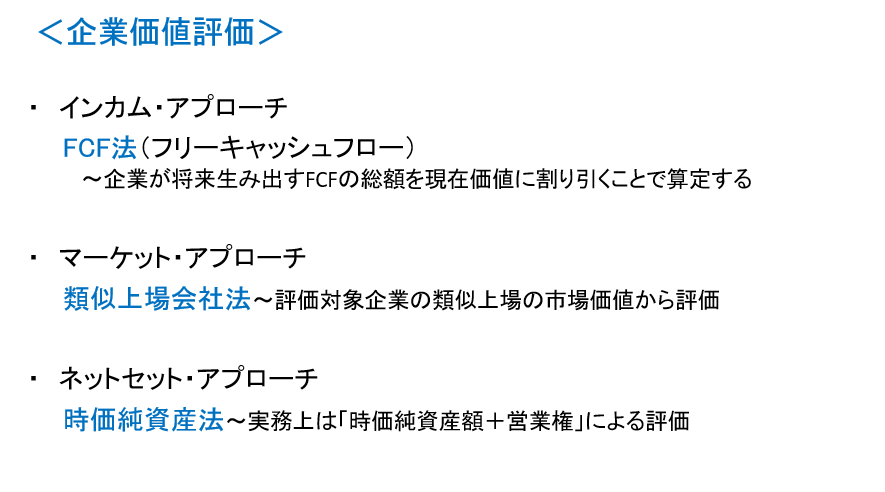

M&Aにおける企業価値

企業評価は相続関連でも習うので、概要での理解は問題ないかと思います。

相続関連ではなるべく評価を低く抑えようとするのに対して、M&Aの売り手側では評価を高く見積もってほしいという逆の意向となります。当たり前ですが、忘れがちです。

M&Aの流れ

M&Aの分野については、基礎的な知識が多く出題されますので、あまり細かい事項まで覚える必要はないです。

ただ、初学者にとってはなじみのない言葉も多くあると思われるので、まずはM&Aの流れをもとに、全体像を把握するとよいでしょう。

M&Aにおける注意点をいくつが挙げます。

・基本合意の締結後、通常は買い手側に2~6か月程度の独占交渉期間が付与されます。

・当初のクロージング条件が成就しない場合でも、当事者が任意に放棄することでM&Aが実行できる場合もあります。

・最終契約においては、基本合意契約と異なり、契約中の条文すべてが法的拘束力を有することが一般的です。

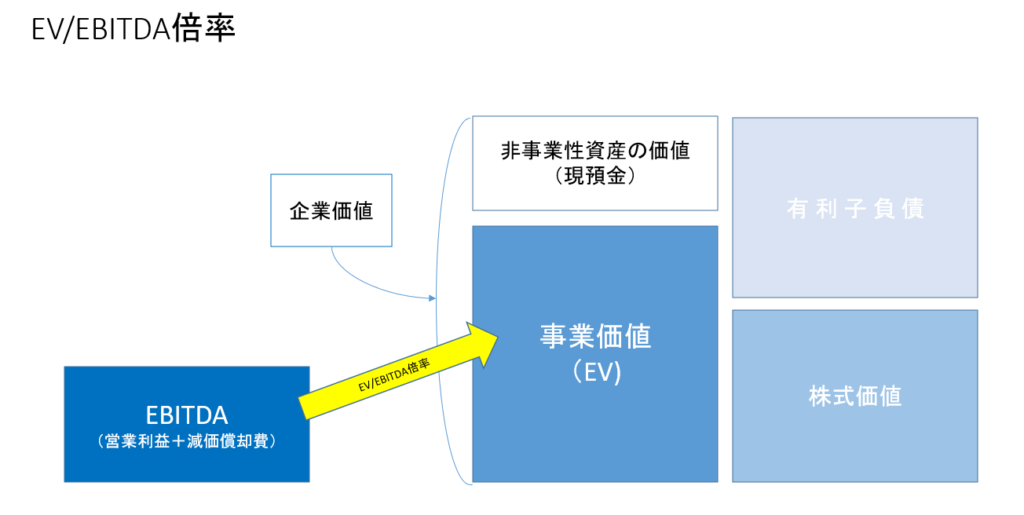

EBITDAマルチプル

EVの定義は、解説によって若干変わりますので注意が必要です。この試験においては、EV=事業価値とされています。

・事業価値:事業から創出される価値。EV(Enterprise Value)と表現されます。

・企業価値:事業価値に加えて、事業以外の非事業用資産の価値を含めた企業全体の価値。

・株式価値:企業価値から有利子負債等の他人資本を差し引いた株主に帰属する価値。

上記の表で示されるように、事業価値は、EV(事業価値)=株式価値+有利子負債-非事業資産の価値(現預金)としています。

類似上場企業の倍率(EV/EBITDA倍率、EV/EBITDAマルチプル)は、EV/EBITDAで表されます。

EBITADA=営業利益+減価償却費で表されます。営業利益であることに注意してください。

試験では、事業価値や株式価値の数値などが出題されますので、下記のように順番に計算していきましょう。

- 類似企業のEV/EBITDA倍率を求める。

- その倍率を該当企業に当てはめて、該当企業のEVを求める。

- その他の事業価値、株式価値を算出する。

その他、覚えるべき点

復習をしながら、重要なポイントを羅列していきます。

・遺留分の割合:直系尊属(父母など)のみ場合は、相続人の財産の1/3、それ以外は、相続人の財産の1/2

・遺留分の放棄:家庭裁判所の許可を受ける必要がある

・退職金:3年以内に支給額が確定したものは、みなし相続財産

・生命保険金:相続放棄した人が受け取った保険金は、非課税の対象外

・生前贈与加算:相続開始前3年以内に贈与を受けたものは加算。(贈与時の価格)

・特例贈与:直系尊属(父母や祖父母)から贈与を受けた18歳以上の者が対象

・特別受益の持戻し:被相続人の贈与財産の価額を、相続開始時に有していた財産の価額に計算上戻すこと

※相続税の計算上、相続時精算課税での評価は、贈与時の価額となるが、民法による財産の配分という概念では遺留分侵害の議論となる場合には、相続発生時の時価がベースとなる。

・株式譲渡契約書は課税文書ではなく、印紙の添付は不要

テキストに載ってないが出題された問題

因みに問題集にない問題はDCF法とWACC、胎児は相続人になるか、配偶者控除はいくらかなど問われたことがあるようです。

それぞれについて簡記します。

・DCF法(Discounted Cash Flow法)とは、事業が生み出す期待キャッシュフロー全体を割引率で割り引いて、企業価値を算出する方法です。

「企業価値=FCF(フリーキャッシュフロー)÷WACC(加重平均資本コスト)」で表されます。

・胎児は相続人になります

・贈与税の配偶者控除は、2,000万円まで相続税はかかりません。

・相続時精算課税制度で贈与された財産は、物納に用いることはできません。

・キャッシュアウト・マージャーとは、存続会社が消滅会社の株主に対し、合併の対価として、金銭のみを交付する吸収合併の手法のである

今日のまとめ

今日は、金融業務2級「事業承継・M&Aコース」の試験対策についてまとめました。

自分がわからなかったことを備忘として残すことで、今後受験する方のお役に立てばうれしく思います。